1. अल्टीमेट ऑसिलेटर क्या है?

व्यापार के क्षेत्र में, विचलन अल्टीमेट ऑसिलेटर और मूल्य कार्रवाई के बीच एक महत्वपूर्ण संकेत है tradeरु. एक तेजी से विचलन तब होता है जब कीमत एक निचले निचले स्तर को रिकॉर्ड करती है, लेकिन थरथरानवाला एक उच्च निचले स्तर का निर्माण करता है, जो नीचे की ओर कमजोर होने का संकेत देता है। गति. इसके विपरीत, मंदी का विचलन तब होता है जब कीमत अधिक ऊंचाई पर पहुंच जाती है जबकि ऑसिलेटर कम ऊंचाई बनाता है, जो ऊपर की ओर गति कम होने का संकेत देता है। Tradeआरएस को इन विचलन पैटर्न को बारीकी से देखना चाहिए, क्योंकि वे अक्सर महत्वपूर्ण मूल्य उलटफेर से पहले होते हैं।

अल्टीमेट ऑसिलेटर का फॉर्मूला तीन अलग-अलग समय अवधि का मिश्रण है oscillators, आमतौर पर 7-अवधि, 14-अवधि, और 28-अवधि। अंतिम मान इन तीन ऑसिलेटर्स का भारित योग है, जिसमें लंबी अवधि के लिए कम भार प्राप्त होता है। यह भार इस विश्वास पर आधारित है कि हालिया डेटा मौजूदा बाजार स्थितियों के लिए अधिक प्रासंगिक है।

यहां गणना प्रक्रिया की बुनियादी रूपरेखा दी गई है:

- प्रत्येक अवधि के लिए खरीदारी दबाव (बीपी) और वास्तविक सीमा (टीआर) की गणना करें।

- तीनों समय-सीमाओं में से प्रत्येक के लिए बीपी और टीआर का योग करें।

- बीपी के योग को टीआर के योग से विभाजित करके प्रत्येक समय सीमा के लिए एक कच्चा स्कोर बनाएं।

- प्रत्येक समय-सीमा पर एक भार लागू करें (7-अवधि में सबसे अधिक भार होता है, उसके बाद 14-अवधि, और फिर 28-अवधि)।

- अंतिम अल्टीमेट ऑसिलेटर रीडिंग तीन समय-सीमाओं का भारित योग है।

अल्टीमेट ऑसिलेटर का प्रभावी उपयोग इसमें न केवल अधिक खरीद या अधिक बिक्री की स्थिति को पहचानना शामिल है, बल्कि यह भी समझना शामिल है कि ऑसिलेटर कीमत के संबंध में कैसे व्यवहार करता है। उदाहरण के लिए, यदि बाज़ार नई ऊँचाइयाँ बना रहा है लेकिन अल्टीमेट ऑसिलेटर नहीं है, तो यह संकेत हो सकता है कि बाज़ार की गति ख़त्म हो रही है।

इसके अतिरिक्त, traders अन्य को भी नियोजित कर सकते हैं तकनीकी विश्लेषण संकेतों की पुष्टि के लिए अल्टीमेट ऑसिलेटर के साथ संयोजन में उपकरण। उदाहरण के लिए, ट्रेंड लाइनों, समर्थन और प्रतिरोध स्तरों और वॉल्यूम विश्लेषण का उपयोग करके अधिक मजबूत ट्रेडिंग रणनीति प्रदान की जा सकती है।

अल्टीमेट ऑसिलेटर का उपयोग करते समय याद रखने योग्य मुख्य बातें शामिल हैं:

- संभावित उलटफेर की पहचान करने के लिए ऑसिलेटर और कीमत के बीच अंतर की निगरानी करें।

- ओवरबॉट (>70) और ओवरसोल्ड (<30) सीमा स्तरों को पूर्ण खरीद या बिक्री संकेतों के बजाय अलर्ट के रूप में मानें।

- बढ़ी हुई विश्वसनीयता के लिए अल्टीमेट ऑसिलेटर द्वारा प्रदान किए गए संकेतों की पुष्टि करने के लिए कई तकनीकी विश्लेषण टूल का उपयोग करें।

- बाजार के संदर्भ से अवगत रहें और सुनिश्चित करें कि ऑसिलेटर से संकेत व्यापक बाजार प्रवृत्ति के साथ संरेखित हों।

इन पहलुओं को ध्यान में रखते हुए, tradeआरएस बाजार की गति के बारे में जानकारी हासिल करने और अधिक सूचित व्यापारिक निर्णय लेने के लिए अल्टीमेट ऑसिलेटर का लाभ उठा सकता है।

2. अल्टीमेट ऑसिलेटर कैसे सेट करें?

इष्टतम प्रदर्शन के लिए अल्टीमेट ऑसिलेटर को कॉन्फ़िगर करना

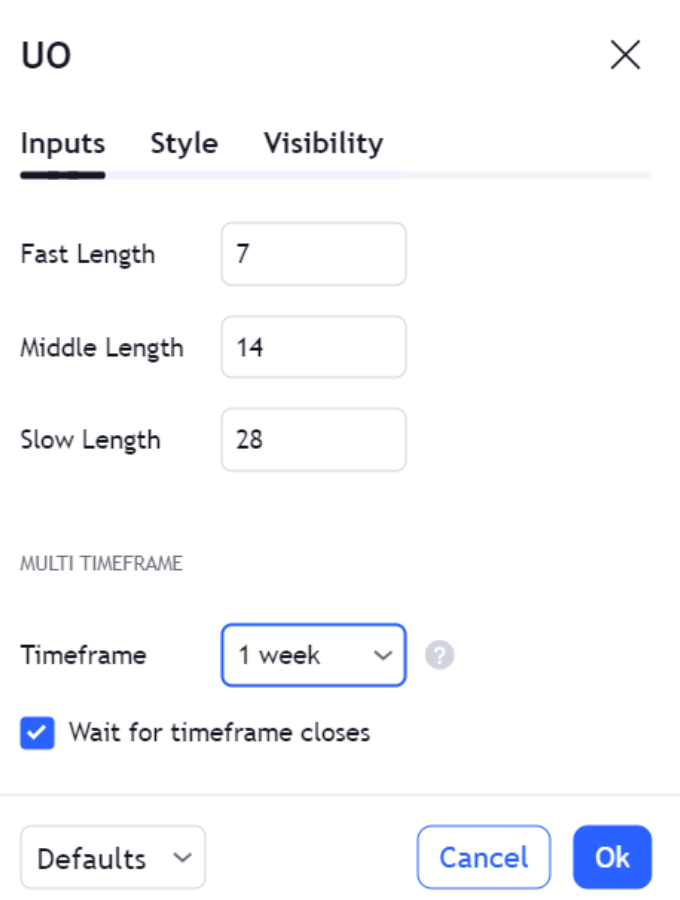

की स्थापना करते समय अंतिम थरथरानवाला, इसे अपनी ट्रेडिंग रणनीति और जिस बाज़ार का आप विश्लेषण कर रहे हैं उसके अनूठे व्यवहार के अनुरूप बनाना महत्वपूर्ण है। इस शक्तिशाली टूल को अनुकूलित करने के तरीके के बारे में चरण-दर-चरण मार्गदर्शिका यहां दी गई है:

- समय-सीमा चुनें:

- अल्पकालिक अवधि: 7 दिन

- मध्यवर्ती काल: 14 दिन

- लंबी अवधि: 28 दिन

इन अवधियों को परिसंपत्ति की अस्थिरता और के आधार पर समायोजित किया जा सकता है tradeअधिक या कम संवेदनशीलता के लिए आर की प्राथमिकता।

- अधिक खरीदी/अधिक बिक्री सीमा को समायोजित करें:

- डिफ़ॉल्ट सेटिंग्स:

- ओवरबॉट स्तर: 70

- ओवरसोल्ड स्तर: 30

- उच्च अस्थिरता के लिए समायोजित सेटिंग्स:

- ओवरबॉट स्तर: 80

- ओवरसोल्ड स्तर: 20

इन स्तरों में बदलाव से विभिन्न बाज़ार स्थितियों के अनुकूल ढलने और झूठे संकेतों को कम करने में मदद मिल सकती है।

- डिफ़ॉल्ट सेटिंग्स:

- फ़ाइन-ट्यूनिंग और बैकटेस्टिंग:

- ऐतिहासिक डेटा का उपयोग करें बैकटेस्ट विभिन्न सेटिंग्स.

- उत्पन्न संकेतों की आवृत्ति और सटीकता का विश्लेषण करें।

- अपनी ट्रेडिंग शैली के लिए सबसे उपयुक्त खोजने के लिए समय-सीमा और सीमा को समायोजित करें।

मुख्य बातें:

- बाज़ार चक्र: सुनिश्चित करें कि चयनित समय-सीमाएँ बाज़ार में विभिन्न चक्रों का पर्याप्त रूप से प्रतिनिधित्व करती हैं।

- संपत्ति के लक्षण: परिसंपत्ति के अद्वितीय मूल्य पैटर्न और अस्थिरता पर विचार करें।

- जोखिम सहिष्णुता: अपनी जोखिम प्रबंधन रणनीति के साथ ऑसिलेटर सेटिंग्स को संरेखित करें।

सावधानीपूर्वक कॉन्फ़िगर करके अंतिम थरथरानवाला, tradeआरएस अपनी प्रभावशीलता को बढ़ा सकता है, जिससे अधिक सूचित व्यापारिक निर्णय लिए जा सकेंगे। याद रखें, लक्ष्य ऑसिलेटर को आपके समग्र में एकीकृत करना है ट्रेडिंग प्लान, अन्य विश्लेषण तकनीकों और संकेतकों का पूरक।

| समय सीमा | डिफ़ॉल्ट सेटिंग | समायोजित सेटिंग (उच्च अस्थिरता) |

|---|---|---|

| अल्पकालिक | 7 दिन | संपत्ति के आधार पर अनुकूलन योग्य |

| मध्यवर्ती | 14 दिन | संपत्ति के आधार पर अनुकूलन योग्य |

| लंबे समय तक | 28 दिन | संपत्ति के आधार पर अनुकूलन योग्य |

| ओवरबॉट लेवल | 70 | 80 |

| मूल स्तर | 30 | 20 |

की सेटिंग्स की नियमित समीक्षा और समायोजन करना आवश्यक है अंतिम थरथरानवाला जैसे-जैसे बाज़ार की स्थितियाँ बदलती हैं। निरंतर परिशोधन से इसके द्वारा प्रदान किए जाने वाले संकेतों की प्रासंगिकता और सटीकता बनाए रखने में मदद मिलेगी।

2.1. सही समय-सीमा का चयन करना

ट्रेडिंग की गतिशील दुनिया में, अंतिम थरथरानवाला यह अपने बहु-समय-सीमा विश्लेषण के माध्यम से बाजार की गति का आकलन करने के लिए एक बहुमुखी उपकरण के रूप में सामने आता है। इसकी पूरी क्षमता का लाभ उठाने के लिए, traders चाहिए ऑसिलेटर की सेटिंग्स को ठीक करें उनकी ट्रेडिंग रणनीति और बाज़ार की विशेषताओं के साथ तालमेल बिठाना।

दिन tradersजो लोग बाजार की त्वरित गतिविधियों का लाभ उठाने की कोशिश कर रहे हैं, उन्हें मानक सेटिंग्स बहुत सुस्त लग सकती हैं। अवधियों को समायोजित करके 5, 10, और 15, वे तत्काल मूल्य परिवर्तन के प्रति ऑसिलेटर की संवेदनशीलता को बढ़ा सकते हैं, जिससे समय पर संकेत प्राप्त होते हैं जो इस उच्च-आवृत्ति ट्रेडिंग शैली के लिए महत्वपूर्ण हैं।

दूसरी ओर, स्विंग traders आम तौर पर बड़े बाजार के उतार-चढ़ाव को पकड़ने के लक्ष्य के साथ व्यापक समय क्षितिज पर काम करते हैं। उनके लिए, का एक विन्यास 10, 20 और 40 अवधि अधिक उपयुक्त हो सकता है. यह समायोजन अल्पकालिक अस्थिरता को सुचारू करने में मदद करता है, जिससे अंतर्निहित प्रवृत्ति की गति का स्पष्ट दृश्य मिलता है।

अल्टीमेट ऑसिलेटर को कैलिब्रेट करने की प्रक्रिया में शामिल होना चाहिए पीछे हटना, इसकी प्रभावशीलता का आकलन करने के लिए पिछले बाजार डेटा पर ऑसिलेटर को लागू करने की एक विधि। के लिए सबसे अधिक उत्पादक सेटिंग्स की पहचान करने के लिए यह चरण आवश्यक है tradeआर के विशिष्ट उद्देश्य.

| ट्रेडिंग शैली | एक छोटी सी अवधि में | मध्यवर्ती काल | लंबी अवधि |

|---|---|---|---|

| दिन में कारोबार | 5 | 10 | 15 |

| घुमाओ ट्रेडिंग | 10 | 20 | 40 |

बैकटेस्टिंग परिणाम गाइड tradeअवधियों को परिष्कृत करने में आरएस, यह सुनिश्चित करना कि ऑसिलेटर के सिग्नल बाजार की लय के अनुरूप हैं। यह केवल एक आकार-सभी के लिए उपयुक्त सेटिंग खोजने के बारे में नहीं है, बल्कि उस अनूठे संयोजन की खोज करने के बारे में है जो बाजार की नब्ज़ के साथ प्रतिध्वनित होता है।

बैकटेस्टिंग परिणाम गाइड tradeअवधियों को परिष्कृत करने में आरएस, यह सुनिश्चित करना कि ऑसिलेटर के सिग्नल बाजार की लय के अनुरूप हैं। यह केवल एक आकार-सभी के लिए उपयुक्त सेटिंग खोजने के बारे में नहीं है, बल्कि उस अनूठे संयोजन की खोज करने के बारे में है जो बाजार की नब्ज़ के साथ प्रतिध्वनित होता है।

अल्टीमेट ऑसिलेटर का डिज़ाइन झूठे संकेतों को कम करें अस्थिर बाज़ारों में विशेष रूप से लाभदायक है। कई समय-सीमाओं से संकेतों को एकीकृत करके, यह अधिक व्यापक दृश्य प्रदान करता है, जिससे यादृच्छिक मूल्य में उतार-चढ़ाव से गुमराह होने की संभावना कम हो जाती है।

अंततः, अल्टीमेट ऑसिलेटर का प्रभावी उपयोग किस पर निर्भर करता है tradeआर की क्षमता बदलती बाज़ार स्थितियों के अनुरूप ढलें. समयावधियों की नियमित रूप से समीक्षा और समायोजन करने से इसके द्वारा प्रदान किए जाने वाले संकेतों की प्रासंगिकता और सटीकता बनाए रखने में मदद मिल सकती है। परिष्कार की यह सतत प्रक्रिया ही अनुमति देती है tradeआरएस को बाजार के उतार-चढ़ाव के साथ तालमेल बिठाना होगा और गति प्रवृत्तियों के गहन विश्लेषण पर आधारित जानकारीपूर्ण निर्णय लेना होगा।

2.2. अधिक खरीद और अधिक बिक्री के स्तर को समायोजित करना

अल्टीमेट ऑसिलेटर पर अधिक खरीद और अधिक बिक्री के स्तर को समायोजित करने से एक प्रदान किया जा सकता है उत्पन्न करने के लिए अधिक अनुकूलित दृष्टिकोण trade संकेत. डिफ़ॉल्ट सेटिंग्स हमेशा विभिन्न व्यापारिक उपकरणों की विशिष्ट विशेषताओं या बाज़ार की वर्तमान अस्थिरता के माहौल के साथ संरेखित नहीं हो सकती हैं।

अत्यधिक अस्थिर बाजारों में, तेजी से कीमतों में उतार-चढ़ाव की संभावना अधिक होती है, जिससे मानक सीमा के साथ गलत संकेत मिल सकते हैं। द्वारा अधिक खरीद और अधिक बिक्री के स्तर को अपनाना, tradeआरएस इन गलत संकेतों को कम कर सकता है:

- अधिक खरीदी गई सीमा: 65 से कम

- ओवरसोल्ड सीमा: बढ़ाकर 35 करें

यह समायोजन शोर को फ़िल्टर करने और अधिक मजबूत संकेतों पर ध्यान केंद्रित करने में मदद करता है।

कम अस्थिर बाज़ारों के लिए, जहां मूल्य उतार-चढ़ाव अधिक नरम होते हैं, मामूली मूल्य उतार-चढ़ाव पर प्रतिक्रिया किए बिना लंबे रुझानों को पकड़ने के लिए सीमा को समायोजित किया जा सकता है:

- अधिक खरीदी गई सीमा: बढ़ाकर 75 करें

- ओवरसोल्ड सीमा: 25 से कम

यह अनुमति देता है traders विज्ञापन लेने के लिएvantage सिग्नल उत्पन्न होने से पहले गति की पूरी श्रृंखला।

इस प्रक्रिया में बैकटेस्टिंग एक आवश्यक कदम है। यह विश्लेषण करके कि अतीत में विभिन्न सेटिंग्स ने कैसा प्रदर्शन किया होगा, tradeआरएस अपने समायोजन की संभावित प्रभावशीलता का अनुमान लगा सकते हैं। यह महत्वपूर्ण है इन सेटिंग्स को लगातार परिष्कृत करें, क्योंकि बाज़ार की स्थितियाँ बदल सकती हैं, जिससे पिछले इष्टतम स्तर कम प्रभावी हो जाएंगे।

समायोजन के लिए मुख्य बातें:

- बाजार की अस्थिरता: झूठे संकेतों से बचने के लिए उच्च अस्थिरता के लिए कड़े स्तरों की आवश्यकता हो सकती है।

- जोखिम सहिष्णुता: अधिक रूढ़िवादी tradeमजबूत सिग्नल सुनिश्चित करने के लिए आरएस व्यापक बैंड को प्राथमिकता दे सकता है।

- उपकरण विशेषताएँ: कुछ उपकरणों में स्वाभाविक रूप से भिन्न अस्थिरता प्रोफ़ाइल हो सकती है जिसके लिए अद्वितीय सेटिंग्स की आवश्यकता होती है।

- बैकटेस्टिंग परिणाम: ऐतिहासिक प्रदर्शन भविष्य के लिए स्तरों के समायोजन का मार्गदर्शन कर सकता है trades.

- बाजार की स्थितियां: मौजूदा बाजार स्थितियों को अपनाने से संकेतों की प्रासंगिकता बढ़ सकती है।

अल्टीमेट ऑसिलेटर के अधिक खरीदे गए और अधिक बिके स्तरों को अनुकूलित करके, tradeआरएस कर सकते हैं उनकी गुणवत्ता में सुधार करें trade संकेत, संभावित रूप से बेहतर व्यापारिक परिणाम प्राप्त होंगे। हालाँकि, इन तकनीकी संकेतकों की प्रभावशीलता को प्रभावित करने वाले विभिन्न कारकों पर विचार करते हुए, रणनीतिक मानसिकता के साथ इस अनुकूलन को अपनाना महत्वपूर्ण है।

3. अल्टीमेट ऑसिलेटर की गणना कैसे करें?

आवेदन करते समय अंतिम थरथरानवाला in ट्रेडिंग रणनीतियाँ, न केवल गणना को समझना आवश्यक है बल्कि यह संभावित व्यापारिक अवसरों का संकेत कैसे दे सकता है इसकी बारीकियों को भी समझना आवश्यक है। विचलन यहाँ एक महत्वपूर्ण भूमिका निभाता है; यदि किसी परिसंपत्ति की कीमत एक नया उच्च या निम्न स्तर बनाती है जो ऑसिलेटर में प्रतिबिंबित नहीं होती है, तो यह एक कमजोर प्रवृत्ति और संभावित उलटफेर का संकेत दे सकता है।

यहां गणना प्रक्रिया का चरण-दर-चरण विवरण दिया गया है:

- वास्तविक निम्न (टीएल) निर्धारित करें:

- टीएल = आज के न्यूनतम या कल के बंद का निचला स्तर

- खरीदारी के दबाव (बीपी) की गणना करें:

- बीपी = आज का समापन - टीएल

- ट्रू रेंज (टीआर) स्थापित करें:

- टीआर = आज के उच्चतम का उच्चतम - आज का निम्न, आज का उच्चतम - कल का समापन, या कल का बंद - आज का निम्न

- औसत अनुपात की गणना करें प्रत्येक अवधि के लिए:

- औसत7 = (7 अवधियों के लिए बीपी का योग) / (7 अवधियों के लिए टीआर का योग)

- औसत14 = (14 अवधियों के लिए बीपी का योग) / (14 अवधियों के लिए टीआर का योग)

- औसत28 = (28 अवधियों के लिए बीपी का योग) / (28 अवधियों के लिए टीआर का योग)

- वेटिंग लागू करें:

- भारित औसत = (4 x औसत7 + 2 x औसत14 + औसत28)

- थरथरानवाला को सामान्य करें:

- यूओ = 100 x (भारित औसत / 7)

परम थरथरानवाला की व्याख्या इसमें विशिष्ट पैटर्न और संकेतों की तलाश शामिल है:

- अधिक खरीददारी और अधिक बिक्री की स्थितियाँ: जैसा कि उल्लेख किया गया है, 70 से ऊपर और 30 से नीचे की रीडिंग क्रमशः अधिक खरीद और अधिक बिक्री की स्थिति का संकेत दे सकती है।

- विचलन: जब कीमत एक नया उच्च या निम्न स्तर बनाती है जिसकी पुष्टि ऑसिलेटर द्वारा नहीं की जाती है, तो यह संभावित मूल्य उलटफेर का सुझाव देता है।

- दहलीज़ टूट जाती है: ऊपरी सीमा से ऊपर का कदम तेजी के चरण की शुरुआत का संकेत दे सकता है, जबकि निचली सीमा के नीचे का कदम मंदी के चरण की शुरुआत का संकेत दे सकता है।

के लिए व्यावहारिक विचार traders शामिल हैं:

- सीमाएँ समायोजित करना: परिसंपत्ति की अस्थिरता के आधार पर, tradeबाजार की विशेषताओं के बेहतर अनुरूप होने के लिए रुपये को अधिक खरीद और अधिक बिक्री की सीमा को समायोजित करने की आवश्यकता हो सकती है।

- पुष्टि: अन्य तकनीकी विश्लेषण उपकरणों के साथ अल्टीमेट ऑसिलेटर का उपयोग ट्रेडिंग संकेतों की मजबूत पुष्टि प्रदान कर सकता है।

- समय सीमा संवेदनशीलता: ऑसिलेटर को विभिन्न समय-सीमाओं पर लागू किया जा सकता है, लेकिन tradeआरएस को इस बात की जानकारी होनी चाहिए कि इसकी संवेदनशीलता और संकेत तदनुसार भिन्न हो सकते हैं।

अल्टीमेट ऑसिलेटर को एक व्यापक ट्रेडिंग रणनीति में एकीकृत करके, tradeआरएस बाजार में गति और संभावित मोड़ का बेहतर आकलन कर सकता है। यह एक उपकरण है जो तकनीकी विश्लेषण में गहराई जोड़ता है और अधिक सूचित व्यापारिक निर्णय लेने में मदद कर सकता है।

3.1. खरीदारी के दबाव को समझना

बाज़ार की स्थितियों का आकलन करते समय, tradeआरएस अक्सर अपनी रणनीतियों को सूचित करने के लिए दबाव खरीदने के पैटर्न की तलाश करते हैं। उदाहरण के लिए, खरीदारी का बढ़ा दबाव लगातार अवधियों में एक मजबूत तेजी की भावना का संकेत मिल सकता है, जिससे संभावित रूप से ब्रेकआउट हो सकता है। इसके विपरीत, खरीदारी का दबाव कम होना कमजोर प्रवृत्ति या आसन्न मूल्य सुधार का संकेत दे सकता है।

खरीदारी के दबाव के प्रमुख संकेतक शामिल हैं:

- उच्चतर ऊंचाई: जब कीमत लगातार पिछले सत्रों की तुलना में उच्च स्तर पर बंद होती है।

- बढ़ती मात्रा: ट्रेडिंग वॉल्यूम में बढ़ोतरी के साथ खरीदारी का दबाव भी बढ़ सकता है, जिससे रुझान मजबूत हो सकता है।

- मूल्य पैटर्न: 'कप और हैंडल' या 'आरोही त्रिकोण' जैसे तेजी के पैटर्न खरीदारी के दबाव के निर्माण का संकेत दे सकते हैं।

Tradeखरीद दबाव संकेतों की पुष्टि करने के लिए आरएस अक्सर अन्य उपकरणों के साथ अल्टीमेट ऑसिलेटर को पूरक करते हैं:

| तकनीकी संकेतक | उद्देश्य |

|---|---|

| मूविंग एवरेज | प्रवृत्ति की दिशा की पहचान करना |

| वॉल्यूम थरथरानवाला | वॉल्यूम में बदलाव को मापने के लिए, जो खरीदारी के दबाव की पुष्टि कर सकता है |

| IQ Option प्राइस चार्ट के नीचे एक अलग विंडो में खुलता है। (रिलेटिव स्ट्रेंथ इंडेक्स) | खरीदारी के दबाव की ताकत का आकलन करने के लिए |

| एमएसीडी (मूविंग एवरेज कन्वर्जेंस डाइवर्जेंस) | खरीदारी के दबाव के पीछे की गति की पुष्टि करने के लिए |

अल्टीमेट ऑसिलेटर का प्रभावी उपयोग इसमें ऑसिलेटर और मूल्य कार्रवाई के बीच अंतर की तलाश करना शामिल है। यदि ऑसिलेटर ऊंची ऊंचाई बना रहा है जबकि कीमत नहीं है, तो यह अंतर्निहित ताकत का संकेत दे सकता है जिससे कीमत में बढ़ोतरी हो सकती है।

Tradeखरीदारी के दबाव की व्याख्या करते समय आरएस को हमेशा बाजार संदर्भ के बारे में जागरूक रहना चाहिए। समाचार घटनाएँ, आर्थिक डेटा रिलीज़, और बाज़ार की भावना ये सभी खरीदारी के दबाव और, विस्तार से, अल्टीमेट ऑसिलेटर से संकेतों की विश्वसनीयता को प्रभावित कर सकते हैं। तकनीकी विश्लेषण के संयोजन का उपयोग करने की अनुशंसा की जाती है, फंडामेंटल विश्लेषण, और जोखिम प्रबंधन तकनीकें सूचित व्यापारिक निर्णय लेने के लिए।

3.2. औसत लाभ और हानि का योग

का उपयोग करते समय अंतिम थरथरानवालाऔसत लाभ और हानि के योग की प्रक्रिया विश्वसनीय संकेत उत्पन्न करने में महत्वपूर्ण भूमिका निभाती है। लाभ तब होता है जब वर्तमान अवधि का समापन मूल्य पिछली अवधि की तुलना में अधिक होता है, और हानि वर्तमान अवधि का समापन मूल्य कम होने पर दर्ज किया जाता है।

Tradeपूर्व निर्धारित अवधि में लाभ और हानि का योग, आमतौर पर समय-सीमा का उपयोग करते हुए 7, 14, तथा 28 अवधि. ये क्रमशः अल्पकालिक, मध्यवर्ती अवधि और दीर्घकालिक बाजार रुझान का प्रतिनिधित्व करते हैं। औसत की गणना करने की पद्धति सीधी है: प्रत्येक समय सीमा के लिए लाभ या हानि का योग करें और फिर अवधियों की संख्या से विभाजित करें।

यहां बताया गया है कि प्रत्येक समय सीमा के लिए गणना किस प्रकार विभाजित की गई है:

| समय सीमा (अवधि) | औसत लाभ या हानि की गणना |

|---|---|

| 7 | (लाभ या हानि का योग)/7 |

| 14 | (लाभ या हानि का योग)/14 |

| 28 | (लाभ या हानि का योग)/28 |

फिर इन औसतों को भारित किया जाता है और अल्टीमेट ऑसिलेटर फॉर्मूला में एकीकृत किया जाता है, जिससे एक मान प्राप्त होता है जो 0 और 100 के बीच उतार-चढ़ाव करता है। यह आवश्यक है tradeआरएस को ऑसिलेटर की सटीकता बनाए रखने के लिए प्रत्येक नई अवधि के साथ इन औसतों को अपडेट करना होगा। औसत लाभ और हानि का सावधानीपूर्वक योग करके, अल्टीमेट ऑसिलेटर ट्रेडिंग परिदृश्य में संभावित खरीद या बिक्री बिंदुओं की पहचान करने के लिए एक विश्वसनीय उपकरण बना हुआ है।

3.3. फॉर्मूला लागू करना

उपयोग करते समय अंतिम थरथरानवाला ट्रेडिंग रणनीतियों में, इसे पहचानना महत्वपूर्ण है मतभेद थरथरानवाला और मूल्य कार्रवाई के बीच। ए तीव्र विचलन तब होता है जब कीमत निचले स्तर पर पहुंच जाती है, लेकिन थरथरानवाला उच्च स्तर पर पहुंच जाता है, जो संभावित ऊपर की ओर कीमत में उलटफेर का संकेत देता है। इसके विपरीत, ए भटकाव यह तब होता है जब कीमत अधिक ऊंचाई पर पहुंच जाती है, जबकि ऑसिलेटर कम ऊंचाई बनाता है, जो संभावित नीचे की ओर कीमत में उतार-चढ़ाव का संकेत देता है।

ओवरबॉट और ओवरसोल्ड स्थितियां अल्टीमेट ऑसिलेटर द्वारा प्रदान किए गए महत्वपूर्ण संकेत हैं। Tradeआरएस अक्सर ढूंढते हैं:

- ओवरबॉट की स्थिति (यूओ > 70): इसका मतलब यह हो सकता है कि परिसंपत्ति का मूल्य अधिक हो सकता है, और मूल्य में सुधार आसन्न हो सकता है।

- अधिक बिक्री की स्थितियाँ (यूओ <30): यह संकेत दे सकता है कि परिसंपत्ति का मूल्यांकन कम है, और मूल्य वृद्धि क्षितिज पर हो सकती है।

मूल्य कार्रवाई के साथ पुष्टि एक विवेकपूर्ण दृष्टिकोण है. Tradeथरथरानवाला द्वारा संभावित उलटफेर का संकेत मिलने के बाद लोगों को कीमत के ट्रेंडलाइन या प्रतिरोध/समर्थन स्तर से टूटने पर नजर रखनी चाहिए।

समय सीमा संरेखण भी एक आवश्यक पहलू है. व्यापक बाजार प्रवृत्ति के साथ ऑसिलेटर के संकेतों को संरेखित करने से ट्रेडिंग संकेतों की विश्वसनीयता बढ़ सकती है।

| संकेत प्रकार | थरथरानवाला स्थिति | मूल्य लड़ाई | संभावित व्यापारिक कार्रवाई |

|---|---|---|---|

| बुलिश डाइवर्जेंस | यूओ में उच्चतर निम्न | कीमत में कम कमी | लंबी स्थिति पर विचार करें |

| बेयरिश डायवर्जेंस | यूओ में निचला उच्च | कीमत में उच्चतर | लघु स्थिति पर विचार करें |

| अधिक खरीददार | यूओ > 70 | - | बिक्री संकेतों की निगरानी करें |

| oversold | यूओ <30 | - | खरीदें सिग्नल की निगरानी करें |

जोखिम प्रबंधन अल्टीमेट ऑसिलेटर के उपयोग के साथ हमेशा रहना चाहिए। सेटिंग नुकसान उठाना ऑर्डर और पूर्व निर्धारित स्तर पर मुनाफा लेने से संभावित नुकसान को प्रबंधित करने और लाभ को लॉक करने में मदद मिल सकती है।

अल्टीमेट ऑसिलेटर को अन्य संकेतकों के साथ जोड़ना पुष्टि की अतिरिक्त परतें प्रदान कर सकता है। उदाहरण के लिए, मूल्य चार्ट पर मूविंग एवरेज, वॉल्यूम या यहां तक कि पैटर्न का उपयोग करने से अल्टीमेट ऑसिलेटर द्वारा उत्पन्न संकेतों की प्रभावशीलता बढ़ सकती है।

अल्टीमेट ऑसिलेटर को ट्रेडिंग सिस्टम में शामिल करने के लिए अभ्यास और बाजार की बारीकियों पर ध्यान देने की आवश्यकता होती है। किसी भी तकनीकी संकेतक की तरह, यह फुलप्रूफ नहीं है और इसका उपयोग एक पूर्ण ट्रेडिंग योजना के साथ किया जाना चाहिए।

4. अल्टीमेट ऑसिलेटर का उपयोग करने के लिए सर्वोत्तम रणनीतियाँ क्या हैं?

सही सीमाएँ निर्धारित करना अल्टीमेट ऑसिलेटर के साथ काम करते समय यह महत्वपूर्ण है। जबकि सामान्य स्तर अधिक खरीद के लिए 70 और अधिक बिक्री के लिए 30 पर निर्धारित हैं, परिसंपत्ति की अस्थिरता को बेहतर ढंग से फिट करने के लिए इन सीमाओं को समायोजित करने से सिग्नल सटीकता में सुधार हो सकता है। अधिक अस्थिर संपत्ति को झूठे संकेतों से बचने के लिए उच्च सीमा की आवश्यकता हो सकती है, जबकि कम अस्थिर संपत्ति को सार्थक आंदोलनों का पता लगाने के लिए पर्याप्त संवेदनशील होने के लिए कम सीमा की आवश्यकता हो सकती है।

प्रवेश और निकास का समय यह एक और पहलू है जहां अल्टीमेट ऑसिलेटर बहुत मददगार हो सकता है। Tradeआरएस को उन अवधियों पर गौर करना चाहिए जब ऑसिलेटर ओवरबॉट या ओवरसोल्ड क्षेत्र से बाहर निकलता है, जो गति में बदलाव का संकेत दे सकता है। ए दर्ज करना trade जैसे ही ऑसिलेटर 70 या 30 के स्तर को पार करता है, संभावित प्रवृत्ति की शुरुआत को पकड़ने की एक रणनीति हो सकती है।

अंतिम थरथरानवाला पैरामीटर्स:

| प्राचल | Description |

|---|---|

| अल्पावधि अवधि | आमतौर पर 7 अवधि |

| मध्यवर्ती काल | सामान्यतः 14 अवधियाँ |

| दीर्घकालीन अवधि | अक्सर 28 अवधियों पर सेट किया जाता है |

| अधिक खरीददारी की सीमा | आमतौर पर 70 (समायोज्य) |

| ओवरसोल्ड सीमा | आमतौर पर 30 (समायोज्य) |

जोखिम प्रबंधन अल्टीमेट ऑसिलेटर का उपयोग करते समय यह आवश्यक है। Tradeआरएस को बाजार में उलटफेर से बचाने के लिए हमेशा स्टॉप-लॉस ऑर्डर सेट करना चाहिए जो सिग्नल दिए जाने के बाद भी हो सकता है। जोखिम प्रबंधन और पूंजी को संरक्षित करके, tradeआरएस यह सुनिश्चित कर सकते हैं कि वे तब भी खेल में बने रहें जब ए trade योजना के अनुसार नहीं चलता.

अल्टीमेट ऑसिलेटर को एक में शामिल करना व्यापक व्यापार योजना यह व्यक्तिगत जोखिम सहनशीलता और ट्रेडिंग शैली के लिए सर्वोपरि है। Tradeविभिन्न बाजार स्थितियों के तहत ऑसिलेटर कैसा प्रदर्शन करता है, यह समझने के लिए आरएस को ऐतिहासिक डेटा का उपयोग करके अपनी रणनीतियों का परीक्षण करना चाहिए। यह अभ्यास अल्टीमेट ऑसिलेटर के उपयोग को परिष्कृत करने और इसे इसके अनुरूप बनाने में मदद कर सकता है tradeआर की विशिष्ट आवश्यकताएँ।

रुझान की पुष्टि के लिए अल्टीमेट ऑसिलेटर का लाभ उठाना के लिए सत्यापन की एक अतिरिक्त परत प्रदान कर सकता है tradeरु. जब बाज़ार रुझान में हो, तो ऑसिलेटर को आम तौर पर उसी दिशा में रुझान करना चाहिए। यदि ऑसिलेटर मूल्य प्रवृत्ति से हटना शुरू कर देता है, तो यह संकेत दे सकता है कि प्रवृत्ति कमजोर हो रही है और उलटफेर आसन्न हो सकता है।

4.1. विचलन संकेतों की पहचान करना

किसी ट्रेडिंग रणनीति में विचलन संकेतों को शामिल करते समय, यह महत्वपूर्ण है बाज़ार के संदर्भ पर नज़र रखें. अकेले विचलन प्रवृत्ति के उलट होने का पर्याप्त संकेतक नहीं हो सकता है, क्योंकि यह कभी-कभी गलत संकेतों को जन्म दे सकता है। Tradeविचलन की विश्वसनीयता बढ़ाने के लिए आरएस को निम्नलिखित पहलुओं पर विचार करना चाहिए:

- मात्रा: ट्रेंड रिवर्सल पुष्टिकरण मोमबत्ती पर उच्च ट्रेडिंग वॉल्यूम विचलन संकेत को मजबूत कर सकता है।

- समर्थन और प्रतिरोध स्तर: एक विचलन जो एक प्रमुख समर्थन या प्रतिरोध स्तर से मेल खाता है, अतिरिक्त सत्यापन प्रदान कर सकता है।

- रुझान अवधि: दीर्घकालिक रुझानों के बाद होने वाले विचलन अल्पकालिक रुझानों के बाद दिखने वाले विचलनों से अधिक महत्वपूर्ण हो सकते हैं।

Tradeआरएस अन्य तकनीकी संकेतकों को भी नियोजित कर सकता है जैसे चलती औसत, बॉलिंगर अल्टीमेट ऑसिलेटर के साथ विचलन द्वारा सुझाए गए संकेतों की पुष्टि करने के लिए बैंड, या रिलेटिव स्ट्रेंथ इंडेक्स (आरएसआई)।

| विचलन प्रकार | मूल्य लड़ाई | अल्टीमेट ऑसिलेटर एक्शन | पुष्टिकरण संकेत |

|---|---|---|---|

| Bullish | नया निम्न | उच्चतर निम्न | ऑसिलेटर हालिया शिखर से ऊपर उठा |

| मंदी | नया हाई | निचला ऊँचा | ऑसिलेटर हालिया गर्त से नीचे गिर गया |

जोखिम प्रबंधन विचलन संकेतों पर व्यापार करते समय यह एक अनिवार्य घटक है। यदि बाजार अनुमान के अनुरूप नहीं चलता है तो रणनीतिक स्तरों पर स्टॉप-लॉस ऑर्डर सेट करने से संभावित नुकसान को कम करने में मदद मिल सकती है। इसके अतिरिक्त, tradeआरएस को अपनी स्थिति का आकार उचित रूप से रखना चाहिए और किसी एक व्यक्ति के अत्यधिक संपर्क से बचना चाहिए trade.

अन्य तकनीकी विश्लेषण उपकरणों और ठोस जोखिम प्रबंधन प्रथाओं के साथ विचलन संकेतों को एकीकृत करके, tradeआरएस अपनी निर्णय लेने की प्रक्रिया को बढ़ा सकते हैं और एक संतुलित व्यापार दृष्टिकोण के लिए प्रयास कर सकते हैं।

4.2. ब्रेकआउट ट्रेडिंग

को शामिल करते समय अंतिम थरथरानवाला एक ब्रेकआउट रणनीति में, tradeआरएस को मूल्य आंदोलनों के संबंध में ऑसिलेटर के व्यवहार की बारीकी से निगरानी करनी चाहिए। अल्टीमेट ऑसिलेटर एक व्यापक गति संकेत प्रदान करने के लिए अल्पकालिक, मध्यवर्ती और दीर्घकालिक चलती औसत को जोड़ता है।

| मूल्य लड़ाई | अंतिम थरथरानवाला | व्याख्या |

|---|---|---|

| कीमत प्रतिरोध स्तर से ऊपर टूट जाती है | ऑसिलेटर अपनी ऊंचाई से ऊपर टूट जाता है | तेजी की पुष्टि |

| कीमत समर्थन स्तर से नीचे टूट गई | ऑसिलेटर अपने निम्न स्तर से नीचे टूट जाता है | मंदी की पुष्टि |

| कीमत प्रतिरोध के करीब पहुंच रही है | थरथरानवाला बिना ब्रेकआउट के ऊंचाई के करीब है | संभावित तेजी की गति |

| कीमत समर्थन के करीब पहुंच रही है | बिना ब्रेकआउट के ऑसिलेटर निचले स्तर पर है | संभावित मंदी की गति |

विचलन ब्रेकआउट की वैधता का आकलन करने में महत्वपूर्ण भूमिका निभाता है। जब कीमत टूट जाती है लेकिन अल्टीमेट ऑसिलेटर इस चाल की पुष्टि नहीं करता है, तो यह इसका संकेत हो सकता है कमजोर ब्रेकआउट या एक ग़लत संकेत. एक विचलन जहां कीमत एक नया उच्च या निम्न बनाती है, लेकिन थरथरानवाला ऐसा नहीं करता है, यह एक लाल झंडा है tradeरु।

एंट्री पॉइंट्स (प्रवेश बिंदु) सावधानी से चुना जाना चाहिए, आदर्श रूप से अल्टीमेट ऑसिलेटर द्वारा ब्रेकआउट की पुष्टि करने के बाद। Tradeआरएस मजबूत गति के संकेत के रूप में ऑसिलेटर को उसके हाल के चरम से आगे बढ़ने की उम्मीद कर सकता है।

| प्रवेश की स्थिति | कार्य |

|---|---|

| ऑसिलेटर समझौते के साथ ब्रेकआउट की पुष्टि | प्रवेश करने पर विचार करें trade |

| थरथरानवाला पुष्टिकरण के बिना ब्रेकआउट | सावधानी बरतें या बचें trade |

| थरथरानवाला विचलन | पुनर्मूल्यांकन trade वैधता |

जोखिम प्रबंधन महत्वपूर्ण है, और एक अच्छी तरह से रखा गया स्टॉप-लॉस संभावित नुकसान को कम करने में मदद कर सकता है। Tradeआरएस लंबी स्थिति के लिए ब्रेकआउट स्तर के ठीक नीचे या छोटी स्थिति के लिए बस ऊपर स्टॉप-लॉस सेट कर सकता है।

RSI समय-सीमा अल्टीमेट ऑसिलेटर के साथ संरेखित होना चाहिए tradeआर की रणनीति. छोटी समय-सीमाएँ मूल्य परिवर्तन के प्रति अधिक संवेदनशील हो सकती हैं, जबकि लंबी समय-सीमाएँ शोर को फ़िल्टर कर सकती हैं।

| समय सीमा | संवेदनशीलता | उपयुक्तता |

|---|---|---|

| अल्पकालिक | हाई | आक्रामक व्यापार |

| लंबे समय तक | निम्न | रूढ़िवादी व्यापार |

ब्रेकआउट ट्रेडिंग में अल्टीमेट ऑसिलेटर को शामिल करने से लाभ मिल सकता है tradeएक के साथ रुपये शक्तिशाली उपकरण संभावित रुझानों की पहचान और पुष्टि के लिए। ऑसिलेटर की पुष्टि और विचलन पर ध्यान देकर, और इसे वॉल्यूम विश्लेषण के साथ जोड़कर, traders अधिक निष्पादित कर सकते हैं सूचित और रणनीतिक trades.

4.3. अन्य तकनीकी संकेतकों के साथ संयोजन

अल्टीमेट ऑसिलेटर + मूविंग एवरेज

| बाजार की स्थिति | चलायमान औसत | अल्टीमेट ऑसिलेटर सिग्नल | संभावित कार्रवाई |

|---|---|---|---|

| uptrend | कीमत एमए से ऊपर | अधिक खरीददार | संभावित बिक्री की निगरानी करें |

| गिरावट | कीमत एमए से नीचे | oversold | संभावित खरीदारी पर नज़र रखें |

| लेकर | कीमत एमए के आसपास घूम रही है | विचलन | विचलन के आधार पर खरीद/बिक्री पर विचार करें |

अल्टीमेट ऑसिलेटर + आरएसआई

| अंतिम थरथरानवाला | IQ Option प्राइस चार्ट के नीचे एक अलग विंडो में खुलता है। | बाजार की स्थिति | संभावित कार्रवाई |

|---|---|---|---|

| अधिक खरीददार | अधिक खरीददार | मंदी के उलटफेर की संभावना | बेचने पर विचार करें |

| oversold | oversold | तेजी से उलटफेर की संभावना | खरीदने पर विचार करें |

| विचलन | विचलन | संभावित रुझान उलटाव | अन्य संकेतकों से पुष्टि करें |

अल्टीमेट ऑसिलेटर + बोलिंगर बैंड

| अल्टीमेट ऑसिलेटर सिग्नल | बोलिंगर बैंड इंटरेक्शन | अस्थिरता | संभावित कार्रवाई |

|---|---|---|---|

| अधिक खरीददारी से बाहर निकलें | कीमत ऊपरी बैंड को छू गई | हाई | उलटफेर पर बिकवाली संभव |

| ओवरसोल्ड से बाहर निकलें | कीमत निचले बैंड को छू गई | हाई | रिवर्सल पर खरीदारी संभव |

| तटस्थ | बैंड के भीतर कीमत | साधारण | आगे के संकेतों की प्रतीक्षा करें |

अल्टीमेट ऑसिलेटर + स्टोकेस्टिक ऑसिलेटर

| अंतिम थरथरानवाला | स्टेकास्टिक ऑसिलेटर | बाज़ार की गति | संभावित कार्रवाई |

|---|---|---|---|

| तेजी की गति | बुलिश क्रॉसओवर | बढ़ाने से | खरीदने पर विचार करें |

| बेयरिश मोमेंटम | बेयरिश क्रॉसओवर | घटाना | बेचने पर विचार करें |

| विचलन | विचलन | अनिश्चित | अतिरिक्त विश्लेषण का प्रयोग करें |

अल्टीमेट ऑसिलेटर + एमएसीडी

| अंतिम थरथरानवाला | MACD | रुझान की पुष्टि | संभावित कार्रवाई |

|---|---|---|---|

| बुलिश क्रॉसओवर | सिग्नल लाइन के ऊपर एमएसीडी | पुष्टि की गई अपट्रेंड | खरीदने पर विचार करें |

| बेयरिश क्रॉसओवर | सिग्नल लाइन के नीचे एमएसीडी | डाउनट्रेंड की पुष्टि | बेचने पर विचार करें |

| विचलन | विचलन | रुझान की कमजोरी | स्थिति का पुनर्मूल्यांकन करें |

मुख्य बातें:

- संगम संकेतकों के बीच मजबूत होता है trade संकेत है।

- विचलन संभावित रुझान उलटने की प्रारंभिक चेतावनी हो सकती है।

- अस्थिरता प्रवेश और निकास बिंदु निर्धारित करने के लिए मूल्यांकन महत्वपूर्ण है।

- जोखिम प्रबंधन यह अनिवार्य है, जिसमें स्टॉप-लॉस ऑर्डर का उपयोग भी शामिल है।

- ऑसिलेटर्स का उपयोग अकेले नहीं किया जाना चाहिए; बाज़ार संदर्भ आवश्यक है.

- नियमित पीछे हटना रणनीतियों की प्रभावशीलता को निखारने में मदद मिलती है।