1. सापेक्ष शक्ति सूचकांक (आरवीआई) का परिचय

RSI सापेक्ष शक्ति सूचकांक (RVI) एक वित्तीय संकेतक है जिसका उपयोग किया जाता है तकनीकी विश्लेषण जो किसी दिए गए अवधि की मूल्य सीमा के साथ समापन मूल्य की तुलना करके एक प्रवृत्ति की ताकत को मापता है। आरवीआई के पीछे का आधार इस अवलोकन में निहित है कि कीमतें अपट्रेंड में खुलने की तुलना में अधिक बंद होती हैं और डाउनट्रेंड में खुलने की तुलना में कम बंद होती हैं।

आरवीआई एक गति थरथरानवाला है जो केंद्रीय शून्य रेखा के चारों ओर दोलन करता है। इसका निर्माण एक निश्चित अवधि के भीतर कीमतों की सीमा के लिए 'जोर' या समापन और शुरुआती कीमतों के बीच के अंतर के अनुपात को लेकर किया जाता है। तर्क यह है कि एक मजबूत अपट्रेंड में, समापन मूल्य आम तौर पर शुरुआती मूल्य से अधिक होता है, जो खरीदारों के "जोश" को दर्शाता है। इसके विपरीत, एक मजबूत डाउनट्रेंड में, समापन मूल्य अक्सर शुरुआती मूल्य से नीचे होता है, जो विक्रेताओं की "शक्ति" को दर्शाता है।

1.1 उत्पत्ति और उद्देश्य

किसी प्रवृत्ति की ताकत की पहचान करने के इरादे से विकसित, आरवीआई अन्य से भिन्न है संवेग संकेतक केवल समापन मूल्यों के बजाय समापन मूल्य और शुरुआती मूल्य के बीच संबंध पर ध्यान केंद्रित करके। यह अनोखा दृष्टिकोण अनुमति देता है tradeबाजार के भीतर खरीदारों या विक्रेताओं के उत्साह को मापने के लिए आरएस, मौजूदा रुझानों की संभावित निरंतरता या उलटफेर में अंतर्दृष्टि प्रदान करता है।

आरवीआई को विशेष रूप से विचलन के माध्यम से संभावित उलटफेर का संकेत देने की क्षमता के लिए पसंद किया जाता है; अर्थात्, जब संकेतक और मूल्य कार्रवाई विपरीत दिशाओं में चलती है। आरवीआई का यह पहलू इसे एक मूल्यवान उपकरण बनाता है tradeआरएस प्रवृत्ति थकावट के शुरुआती संकेतों और बाजार की दिशा में संभावित बदलावों का फायदा उठाना चाहता है।

| Feature | Description |

|---|---|

| प्रकार | मोमेंटम ऑस्किलेटर |

| उद्देश्य | समापन मूल्य की मूल्य सीमा से तुलना करके किसी प्रवृत्ति की ताकत को मापता है |

| गणना | बंद होने और खुलने की कीमतों और कीमतों की सीमा के बीच अंतर का अनुपात |

| आदर्श उपयोग | प्रवृत्ति की ताकत, विचलन के माध्यम से संभावित उलटफेर की पहचान करना |

| समय-सीमा | अल्पावधि, मध्यम अवधि और दीर्घकालिक सभी पर लागू ट्रेडिंग रणनीतियाँ |

| अन्य संकेतकों के साथ संयोजन | बेहतर सिग्नल सटीकता के लिए अक्सर मूविंग एवरेज, एमएसीडी और स्टोचैस्टिक ऑसिलेटर के साथ उपयोग किया जाता है |

| Advantages | प्रवृत्ति की मजबूती के लिए शुरुआती और समापन कीमतों पर ध्यान केंद्रित करता है, जो उलटफेर का पता लगाने के लिए उपयोगी है |

| सीमाओं | बग़ल में या उथल-पुथल भरी बाज़ार स्थितियों में गलत संकेत उत्पन्न हो सकते हैं |

2. आरवीआई की गणना

रिलेटिव विगोर इंडेक्स (आरवीआई) की गणना में कई चरण शामिल हैं जो एक चयनित अवधि में शुरुआती मूल्य के सापेक्ष समापन मूल्य की तुलना करके प्रवृत्ति की ताकत को उजागर करने के लिए डिज़ाइन किए गए हैं। आरवीआई का फॉर्मूला कई अन्य तकनीकी संकेतकों की तुलना में अधिक जटिल है, जिसमें शक्ति माप को सामान्य करने के लिए अंश और हर दोनों शामिल हैं।

2.1 सूत्र स्पष्टीकरण

आरवीआई की गणना निम्न सूत्र का उपयोग करके की जाती है:

आरवीआई = एसएमए (बंद - खुला, एन) / एसएमए (उच्च - निम्न, एन)

जहाँ:

- SMA यह आपकी जानकारी के लिए है सिम्पल मूविंग एवरेज.

- समापन अवधि का समापन मूल्य है.

- प्रारंभिक अवधि की शुरुआती कीमत है.

- हाई इस अवधि की उच्चतम कीमत है।

- निम्न इस अवधि की सबसे कम कीमत है।

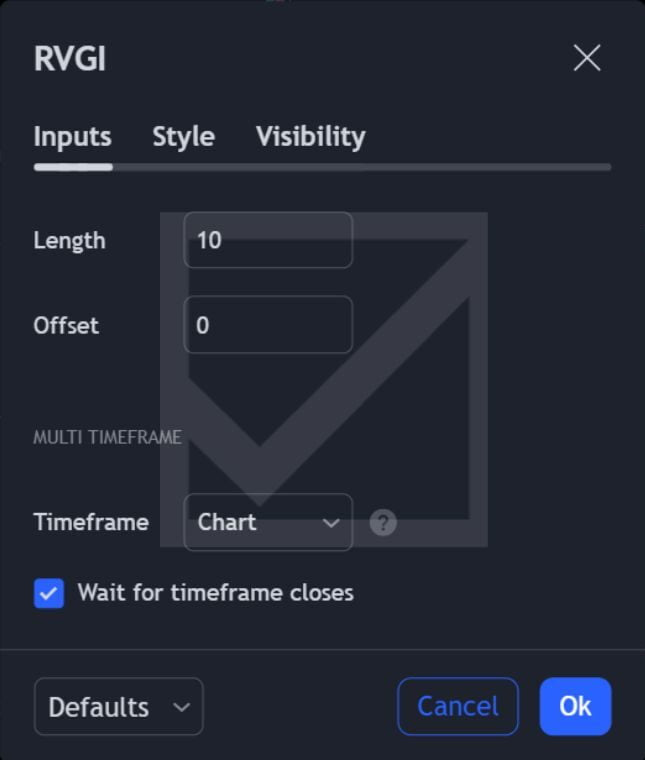

- n एसएमए गणना के लिए उपयोग की जाने वाली अवधियों की संख्या है, जिसे आमतौर पर 10 पर सेट किया जाता है।

2.2 चरण-दर-चरण गणना प्रक्रिया

- बंद और खुली कीमतों के बीच अंतर की गणना करें: अपने डेटासेट में प्रत्येक अवधि के लिए, समापन और प्रारंभिक कीमतों के बीच अंतर की गणना करें। यह आंकड़ा उस अवधि के लिए बाज़ार की "जोरदार" को दर्शाता है।

- रेंज की गणना करें (उच्च-निम्न): समान अवधि के लिए, उच्च कीमत से निम्न घटाकर सीमा की गणना करें। यह कदम मापता है अस्थिरता या अवधि के भीतर मूल्य आंदोलन की सीमा।

- सरल गणना करें चलायमान औसत (एसएमए) डेटा के दोनों सेटों के लिए: एसएमए को एन अवधियों में शक्ति (बंद - खुला) और रेंज (उच्च - निम्न) दोनों गणनाओं पर लागू करें। एन का विकल्प अलग-अलग हो सकता है, लेकिन बाजार की हलचल के सार को पकड़ते हुए अल्पकालिक उतार-चढ़ाव को सुचारू करने के लिए 10 अवधियों का उपयोग करना एक सामान्य अभ्यास है।

- शक्ति के एसएमए को रेंज के एसएमए से विभाजित करें: अंतिम चरण में शक्ति के एसएमए को रेंज के एसएमए से विभाजित करना शामिल है। यह गणना आरवीआई मूल्य का उत्पादन करते हुए, मूल्य आंदोलन की सीमा के संबंध में शक्ति को सामान्य करती है।

आरवीआई का डिज़ाइन इसे कई अन्य की तरह केवल समापन कीमतों को देखने के विपरीत, शुरुआती और समापन कीमतों के बीच संबंधों पर ध्यान केंद्रित करके बाजार के उत्साह को पकड़ने की अनुमति देता है। oscillators. यह गणना प्रक्रिया, हालांकि थोड़ी अधिक जटिल है, बाजार की गतिशीलता का एक सूक्ष्म दृष्टिकोण प्रदान करती है, जिससे आरवीआई रुझानों की ताकत और स्थिरता का आकलन करने के लिए एक मूल्यवान उपकरण बन जाती है।

आरवीआई की गणना बाजार की गति को मापने के लिए इसके अनूठे दृष्टिकोण पर प्रकाश डालती है, जो एक निश्चित अवधि के भीतर खुलने और बंद होने की कीमतों के महत्व पर जोर देकर इसे अन्य संकेतकों से अलग करती है। आरवीआई की गणना पद्धति को समझने और लागू करने से, tradeआरएस बाजार के रुझानों के अपने विश्लेषण को बढ़ा सकते हैं और मूल्य आंदोलनों में संभावित उलटफेर या निरंतरता की बेहतर भविष्यवाणी कर सकते हैं।

3. विभिन्न समय-सीमाओं में सेटअप के लिए इष्टतम मान

रिलेटिव विगोर इंडेक्स (आरवीआई) को विभिन्न व्यापारिक रणनीतियों और समय-सीमाओं के अनुरूप समायोजित किया जा सकता है। इसके मापदंडों में बदलाव करके, tradeआरएस अल्पकालिक, मध्यम अवधि और दीर्घकालिक विश्लेषण के लिए आरवीआई की प्रतिक्रिया और सटीकता को अनुकूलित कर सकता है। इसकी प्रभावशीलता को अधिकतम करने के लिए विभिन्न व्यापारिक परिदृश्यों के लिए आरवीआई सेटिंग्स को समायोजित करने का तरीका समझना महत्वपूर्ण है।

3.1 अल्पकालिक व्यापार

के लिए tradeजो लोग अल्पकालिक रणनीतियों पर ध्यान केंद्रित कर रहे हैं, जैसे कि डे ट्रेडिंग या स्केलिंग, आरवीआई के लिए कम अवधि की सेटिंग तत्काल मूल्य आंदोलनों के प्रति अधिक संवेदनशीलता प्रदान कर सकती है। आरवीआई गणना में अवधि (एन) की संख्या कम करने से संकेतक हाल के मूल्य परिवर्तनों के प्रति अधिक प्रतिक्रियाशील हो जाता है, जो तेजी से बढ़ते बाजारों में त्वरित लाभ के अवसरों को पकड़ने के लिए महत्वपूर्ण है।

- इष्टतम मूल्य: अल्पकालिक व्यापार के लिए अक्सर 4 से 7 की अवधि निर्धारित करने की सिफारिश की जाती है। यह रेंज मूल्य कार्रवाई के प्रति संवेदनशीलता और बाजार के शोर को फ़िल्टर करने के बीच संतुलन प्रदान करती है।

3.2 मध्यम अवधि का व्यापार

मध्यम अवधि tradeआरएस, स्विंग सहित tradeजो लोग कई दिनों से लेकर कुछ हफ्तों तक पदों पर बने रहते हैं, उन्हें संवेदनशीलता और अल्पकालिक अस्थिरता को फ़िल्टर करने की क्षमता के बीच संतुलन की आवश्यकता होती है। आरवीआई के लिए एक मध्यम अवधि की सेटिंग मामूली मूल्य में उतार-चढ़ाव पर बहुत जल्दी प्रतिक्रिया किए बिना अधिक टिकाऊ प्रवृत्ति परिवर्तनों की पहचान करने में मदद कर सकती है।

- इष्टतम मूल्य: 10 से 14 की अवधि सेटिंग मध्यम अवधि के व्यापार के लिए एक अच्छा संतुलन प्रदान करती है। यह सेटअप अत्यधिक अस्थिर या उथल-पुथल वाली बाजार स्थितियों में आम गलत संकेतों से बचते हुए महत्वपूर्ण प्रवृत्ति बदलावों की पहचान करने में मदद करता है।

3.3 दीर्घकालिक व्यापार

लंबे समय तक tradeआरएस या निवेशक, जो कई हफ्तों से लेकर महीनों तक पद पर बने रहते हैं, कम संवेदनशील आरवीआई से लाभान्वित होते हैं जो अल्पकालिक आंदोलनों के बजाय व्यापक रुझानों पर ध्यान केंद्रित करता है। एक उच्च अवधि की सेटिंग आरवीआई वक्र को सुचारू बनाती है, अल्पकालिक अस्थिरता के प्रभाव को कम करती है और दीर्घकालिक गति और प्रवृत्ति बदलाव को उजागर करती है।

- इष्टतम मूल्य: लंबी अवधि के व्यापार के लिए, आमतौर पर 14 से 20 की अवधि सेटिंग का उपयोग किया जाता है। यह सीमा अल्पकालिक बाजार गतिविधियों के प्रति कम प्रतिक्रियाशील है, जिससे अनुमति मिलती है tradeआरएस को अधिक महत्वपूर्ण रुझानों पर ध्यान केंद्रित करना होगा जो उनके निवेश क्षितिज के साथ संरेखित हों।

| ट्रेडिंग शैली | इष्टतम आरवीआई अवधि | मुख्य लाभ |

|---|---|---|

| शॉर्ट-टर्म ट्रेडिंग | 4 से 7 तक | तत्काल मूल्य आंदोलनों के प्रति संवेदनशीलता में वृद्धि, दिन के कारोबार और स्केलिंग के लिए फायदेमंद। |

| मध्यम अवधि का व्यापार | 10 से 14 तक | संतुलित जवाबदेही, स्विंग ट्रेडिंग और मध्यम अवधि के रुझानों को पकड़ने के लिए उपयुक्त। |

| लॉन्ग-टर्म ट्रेडिंग | 14 से 20 तक | दीर्घकालिक रुझानों पर ध्यान दें, जो दीर्घकालिक निवेश रणनीतियों के लिए आदर्श है। |

ट्रेडिंग समय सीमा के अनुसार आरवीआई सेटिंग्स को समायोजित करना संकेतक की संवेदनशीलता को संरेखित करने के लिए महत्वपूर्ण है tradeआर की रणनीति. चाहे तेजी से दिन के कारोबार पर ध्यान केंद्रित करना हो या लंबी अवधि के निवेश पर, आरवीआई को इष्टतम अवधि मूल्यों पर सेट करना प्रवृत्ति विश्लेषण में इसकी उपयोगिता और प्रभावशीलता को बढ़ाता है। आरवीआई सेटिंग्स का सावधानीपूर्वक चयन करके, tradeआरएस विभिन्न बाजार स्थितियों को बेहतर ढंग से नेविगेट कर सकते हैं, अपने व्यापारिक निर्णयों में सुधार कर सकते हैं और सफलता की संभावना बढ़ा सकते हैं।

4. आरवीआई की व्याख्या

रिलेटिव विगोर इंडेक्स (आरवीआई) एक निश्चित समय सीमा के भीतर समापन मूल्य की शुरुआती कीमत से तुलना करके एक प्रवृत्ति की ताकत में अंतर्दृष्टि प्रदान करता है। इसकी व्याख्या बाजार में संभावित उलटफेर, निरंतरता और समग्र गति की पहचान करने के लिए महत्वपूर्ण है। यहां बताया गया है कि व्यापारिक परिदृश्यों में आरवीआई की व्याख्या कैसे की जाए।

4.1 आरवीआई मान पढ़ना

आरवीआई एक केंद्रीय शून्य रेखा के चारों ओर दोलन करता है, जिसका मूल्य एक प्रवृत्ति की दिशा और ताकत को दर्शाता है।

- शून्य के ऊपर: जब आरवीआई शून्य से ऊपर होता है, तो यह तेजी की गति का संकेत देता है, यह दर्शाता है कि चयनित अवधि में समापन कीमतें आम तौर पर शुरुआती कीमतों से अधिक होती हैं। इसे संभावित खरीद संकेत के रूप में देखा जाता है।

- शून्य से नीचे: इसके विपरीत, जब आरवीआई शून्य से नीचे होता है, तो यह मंदी की गति को इंगित करता है, यह सुझाव देता है कि समापन कीमतें आम तौर पर शुरुआती कीमतों से कम होती हैं। इसे विक्रय संकेत माना जा सकता है।

4.2 तेजी और मंदी का विचलन

आरवीआई और मूल्य कार्रवाई के बीच अंतर महत्वपूर्ण संकेत हैं जो उलटफेर से पहले हो सकते हैं।

- बुलिश डाइवर्जेंस: तब होता है जब कीमत निम्नतम स्तर रिकॉर्ड करती है, लेकिन आरवीआई उच्चतर निम्न स्तर बनाता है। यह नीचे की ओर कमजोर गति और संभावित ऊपर की ओर उलटफेर का संकेत देता है।

- बेयरिश डायवर्जेंस: ऐसा तब होता है जब कीमत अधिक ऊंचाई पर पहुंच जाती है, लेकिन आरवीआई कम ऊंचाई दर्ज करती है। इससे पता चलता है कि ऊपर की ओर जाने वाली गति अपनी ताकत खो रही है, जो संभावित नीचे की ओर उलटफेर की ओर इशारा करती है।

ये अंतर विशेष रूप से महत्वपूर्ण हैं क्योंकि वे कीमत, पेशकश में प्रतिबिंबित होने से पहले प्रवृत्ति की दिशा में बदलाव का संकेत दे सकते हैं tradeप्रवेश करने या बाहर निकलने का अवसर tradeउलटफेर से आगे है.

| संकेत | आरवीआई स्थिति | बाज़ार निहितार्थ | कार्रवाई सुझाई गई |

|---|---|---|---|

| तेजी की गति | शून्य के ऊपर | मजबूत वृद्धि की प्रवृत्ति, समापन कीमतें शुरुआती कीमतों से अधिक हैं | लंबी पोजीशन खरीदने या रखने पर विचार करें |

| बेयरिश मोमेंटम | शून्य से नीचे | मजबूत गिरावट की प्रवृत्ति, समापन कीमतें शुरुआती कीमतों से कम हैं | बेचने या शॉर्ट पोजीशन रखने पर विचार करें |

| बुलिश डाइवर्जेंस | आरवीआई उच्चतर निम्न बनाता है जबकि कीमत निचला निम्न बनाती है | संभावित ऊर्ध्वगामी प्रवृत्ति, मंदी की गति को कमजोर कर रही है | शॉर्ट पोजीशन खरीदने या बंद करने की तैयारी करें |

| बेयरिश डायवर्जेंस | आरवीआई एक निचली ऊँचाई बनाता है जबकि कीमत एक उच्चतर ऊँचाई बनाती है | संभावित गिरावट की प्रवृत्ति, तेजी की गति को कमजोर कर रही है | लंबी पोजीशन बेचने या बंद करने की तैयारी करें |

आरवीआई की व्याख्या में शून्य रेखा के सापेक्ष इसकी स्थिति का अवलोकन करने से कहीं अधिक शामिल है। Tradeआरएस को आरवीआई और मूल्य कार्रवाई के बीच अंतर पर भी ध्यान देना चाहिए, क्योंकि ये ट्रेंड रिवर्सल की शुरुआती चेतावनी प्रदान कर सकते हैं। इन संकेतों को पढ़ने का तरीका समझकर, tradeआरएस अधिक जानकारीपूर्ण निर्णय ले सकते हैं, अपना बेहतर प्रबंधन कर सकते हैं जोखिम, और व्यापक बाजार में स्पष्ट होने से पहले संभावित रूप से बाजार की गतिविधियों का लाभ उठाएं।

5. आरवीआई को अन्य संकेतकों के साथ जोड़ना

जबकि रिलेटिव विगोर इंडेक्स (आरवीआई) अपने आप में एक शक्तिशाली उपकरण है, इसे अन्य तकनीकी संकेतकों के साथ जोड़कर इसकी प्रभावशीलता को बढ़ाया जा सकता है, स्पष्ट संकेत प्रदान किए जा सकते हैं और गलत सकारात्मकता की संभावना कम हो सकती है। यहां बताया गया है कि आरवीआई को अन्य लोकप्रिय तकनीकी विश्लेषण टूल के साथ कैसे एकीकृत किया जा सकता है।

5.1 आरवीआई और मूविंग एवरेज

मूविंग एवरेज (एमए) का उपयोग एक निर्दिष्ट अवधि में मूल्य डेटा को सुचारू करने के लिए किया जाता है, जिससे प्रवृत्ति दिशा का स्पष्ट दृश्य मिलता है। आरवीआई के साथ संयुक्त होने पर, चलती औसत प्रवृत्ति दिशाओं और उलटफेर की पुष्टि करने में मदद कर सकती है।

- स्ट्रेटेजी: प्रवृत्ति की दिशा निर्धारित करने के लिए चलती औसत का उपयोग करें। जब आरवीआई एक अपट्रेंड में शून्य से ऊपर हो जाता है (एमए से ऊपर की कीमतों से संकेत मिलता है), तो यह खरीद संकेतों की पुष्टि कर सकता है। इसके विपरीत, डाउनट्रेंड (एमए से नीचे की कीमतें) के दौरान आरवीआई का शून्य से नीचे जाना बिक्री संकेतों की पुष्टि करता है।

5.2 आरवीआई और एमएसीडी

RSI मूविंग एवरेज कन्वर्जेंस डाइवर्जेंस (एमएसीडी) दूसरा है गति संकेतक यह किसी सुरक्षा की कीमत के दो चलती औसतों के बीच संबंध को दर्शाता है। एमएसीडी को आरवीआई के साथ संयोजित करने से अनुमति मिलती है tradeगति परिवर्तन की अधिक सटीकता से पुष्टि करने के लिए आरएस।

- स्ट्रेटेजी: ऐसे उदाहरण देखें जहां एमएसीडी और आरवीआई दोनों अपनी संबंधित शून्य रेखाओं को एक ही दिशा में पार करते हैं। ऐसा संगम सिग्नल की विश्वसनीयता को सुदृढ़ कर सकता है, जो प्रवेश करने या बाहर निकलने के लिए एक मजबूत मामला पेश करता है trade.

5.3 आरवीआई और स्टोकेस्टिक ऑसिलेटर

स्टोचैस्टिक ऑसिलेटर किसी सुरक्षा के विशेष समापन मूल्य की तुलना एक निश्चित अवधि में उसकी कीमतों की सीमा से करता है। इसका उपयोग ओवरबॉट और ओवरसोल्ड सिग्नल उत्पन्न करने के लिए किया जाता है। आरवीआई, जब स्टोचैस्टिक ऑसिलेटर के साथ प्रयोग किया जाता है, तो अधिक खरीद या अधिक बिक्री की स्थिति से सुझाए गए गति बदलाव की पुष्टि करने में मदद कर सकता है।

- स्ट्रेटेजी: स्टोकेस्टिक द्वारा अधिक खरीद या अधिक बिक्री की स्थिति का संकेत देने की प्रतीक्षा करें (अधिक खरीद के लिए 80 से ऊपर और अधिक बिक्री के लिए 20 से नीचे)। विपरीत दिशा में एक आरवीआई आंदोलन (अधिक खरीद की स्थिति में शून्य से नीचे गिरना या अधिक बिक्री की स्थिति में शून्य से ऊपर उठना) एक संभावित उलट संकेत दे सकता है, जो प्रवेश या निकास के लिए एक ट्रिगर प्रदान करता है।

| सूचक | स्ट्रेटेजी | उद्देश्य | संकेत संख्या |

|---|---|---|---|

| मूविंग एवरेज | एमए द्वारा इंगित प्रवृत्ति दिशा के साथ आरवीआई संकेतों की पुष्टि करें | रुझान की पुष्टि | आरवीआई और मूल्य प्रवृत्ति (एमए) संरेखित होने पर वृद्धि होती है |

| MACD | एक साथ एमएसीडी और आरवीआई शून्य रेखा क्रॉस देखें | गति की पुष्टि | मजबूत जब दोनों संकेतक गति दिशा की पुष्टि करते हैं |

| स्टेकास्टिक ऑसिलेटर | स्टोकेस्टिक ओवरबॉट/ओवरसोल्ड रिवर्सल की पुष्टि करने के लिए आरवीआई का उपयोग करें | उलट पुष्टि | अधिक खरीद/अधिक बिक्री की स्थिति के दौरान विश्वसनीयता में वृद्धि |

6. आरवीआई के साथ जोखिम प्रबंधन

व्यापार में प्रभावी जोखिम प्रबंधन महत्वपूर्ण है, यह सुनिश्चित करते हुए कि एक भी नुकसान महत्वपूर्ण प्रभाव नहीं डालता है tradeआर की राजधानी. सापेक्ष शक्ति सूचकांक (आरवीआई), जबकि मुख्य रूप से एक गति संकेतक है, जोखिम प्रबंधन रणनीतियों में भी सहायक हो सकता है। ऐसे tradeजोखिम प्रबंधन के लिए आरएस आरवीआई का उपयोग कर सकते हैं।

6.1 स्टॉप-लॉस ऑर्डर सेट करना

बड़े नुकसान से बचाने के लिए स्टॉप-लॉस ऑर्डर आवश्यक हैं। आरवीआई संभावित उत्क्रमण बिंदुओं को इंगित करके अधिक सूचित स्टॉप-लॉस स्तर निर्धारित करने में मदद कर सकता है।

- स्ट्रेटेजी: ए दर्ज करने के बाद trade आरवीआई सिग्नल के आधार पर, आरवीआई सिग्नल उत्पन्न होने से पहले हाल के उच्च या निम्न के ठीक बाद स्टॉप-लॉस ऑर्डर रखें। खरीद संकेत के लिए, सेट करें हानि को रोकने के हाल के निचले स्तर से नीचे। विक्रय संकेत के लिए, इसे हाल के उच्चतम स्तर से ऊपर सेट करें। यह विधि बाजार में उलटफेर से बचाने के लिए आरवीआई की ट्रेंड-रिवर्सल संवेदनशीलता का उपयोग करती है।

6.2 स्थिति का आकार

स्थिति का आकार यह निर्धारित करता है कि कितनी सुरक्षा खरीदी या बेची गई है, जिससे प्रभाव पड़ता है tradeजोखिम का स्तर. आरवीआई अपने द्वारा प्रदान किए गए सिग्नल की ताकत के आधार पर स्थिति आकार का मार्गदर्शन कर सकता है।

- स्ट्रेटेजी: शून्य रेखा से आरवीआई की दूरी के आधार पर स्थिति का आकार समायोजित करें। एक मजबूत सिग्नल (शून्य रेखा से आगे) एक बड़ी स्थिति की गारंटी दे सकता है, जबकि एक कमजोर सिग्नल (शून्य रेखा के करीब) अधिक रूढ़िवादी स्थिति आकार का सुझाव देता है। यह दृष्टिकोण सिग्नल के विश्वास स्तर के साथ जोखिम जोखिम को संरेखित करता है।

| जोखिम प्रबंधन तकनीक | आरवीआई के साथ रणनीति | उद्देश्य | कार्यान्वयन |

|---|---|---|---|

| स्टॉप-लॉस ऑर्डर सेट करना | आरवीआई संकेतों के सापेक्ष हाल के उच्च/निम्न के आधार पर स्टॉप-लॉस ऑर्डर रखें | पूंजी को बड़े नुकसान से बचाएं | प्रवृत्ति की मजबूती या उलटफेर के आरवीआई संकेत के बाद स्टॉप-लॉस ऑर्डर समायोजित करें |

| स्थिति नौकरशाही का आकार घटाने | आरवीआई सिग्नल की शक्ति के आधार पर स्थिति आकार समायोजित करें | सिग्नल आत्मविश्वास के साथ जोखिम जोखिम को संरेखित करें | मजबूत संकेतों के लिए स्थिति का आकार बढ़ाएँ; कमजोर संकेतों के लिए कम करें |

जोखिम प्रबंधन में आरवीआई का उपयोग करने की अनुमति देता है tradeआरएस अधिक रणनीतिक स्टॉप-लॉस ऑर्डर सेट करने और बाजार की गति की ताकत के अनुसार स्थिति आकार समायोजित करने के लिए। यह विधि पूंजी की सुरक्षा की अनिवार्यता के विरुद्ध लाभ की संभावना को संतुलित करते हुए, व्यापारिक जोखिम के प्रबंधन के लिए एक सूक्ष्म दृष्टिकोण प्रदान करती है। आरवीआई को अपनी जोखिम प्रबंधन रणनीतियों में एकीकृत करके, tradeआरएस अधिक जानकारीपूर्ण निर्णय ले सकते हैं जो उनकी जोखिम सहनशीलता और व्यापारिक उद्देश्यों के अनुरूप हों।

7. विज्ञापनvantageआरवीआई की शर्तें और सीमाएं

रिलेटिव विगोर इंडेक्स (आरवीआई) तकनीकी विश्लेषण के क्षेत्र में एक मजबूत संकेतक है, जो बाजार की गति और संभावित उलटफेर में अद्वितीय अंतर्दृष्टि प्रदान करता है। हालाँकि, सभी तकनीकी संकेतकों की तरह, इसमें विज्ञापन का अपना सेट हैvantageएस और सीमाएँ। इन्हें समझने से मदद मिल सकती है tradeआरएस अपनी व्यापारिक रणनीतियों में आरवीआई का अधिक प्रभावी ढंग से लाभ उठाते हैं।

कभी विज्ञापन नहींvantages

- ट्रेंड स्ट्रेंथ इनसाइट: आरवीआई बंद कीमतों की शुरुआती कीमतों से तुलना करके एक प्रवृत्ति की ताकत को मापने में उत्कृष्टता प्राप्त करता है, जिससे बाजार की ताकत का स्पष्ट दृश्य मिलता है।

- प्रारंभिक उलट संकेत: विचलन विश्लेषण के माध्यम से, आरवीआई बाजार से पहले संभावित प्रवृत्ति में बदलाव का संकेत दे सकता है tradeअपनी स्थिति को समायोजित करने के लिए यह एक मूल्यवान नेतृत्व समय है।

- संपूरकता: आरवीआई की अनूठी गणना इसे अन्य संकेतकों के लिए एक उत्कृष्ट पूरक बनाती है, जो संकेतों की पुष्टि या सावधानी का सुझाव देकर समग्र ट्रेडिंग रणनीति को बढ़ाती है।

7.2 सीमाएँ

- पिछड़ती हुई प्रकृति: कई गति संकेतकों की तरह, आरवीआई स्वाभाविक रूप से पिछड़ रहा है। इसके संकेत पिछले मूल्य डेटा पर आधारित होते हैं, जो हमेशा भविष्य की गतिविधियों की सटीक भविष्यवाणी नहीं कर सकते हैं।

- गलत संकेत: अस्थिर या बग़ल में बाज़ारों में, आरवीआई गलत संकेत उत्पन्न कर सकता है, जिससे प्रवृत्ति की ताकत या उलटफेर की संभावित गलत व्याख्या हो सकती है।

- व्याख्या में जटिलता: आरवीआई संकेतों, विशेष रूप से विचलन को समझने और उन पर कार्य करने के लिए अनुभव और तकनीकी विश्लेषण के लिए एक सूक्ष्म दृष्टिकोण की आवश्यकता होती है, जो शुरुआती लोगों के लिए चुनौतीपूर्ण हो सकता है।

आरवीआई एक मूल्यवान उपकरण है tradeआर का शस्त्रागार, बाजार की गति और प्रवृत्ति की दिशा में संभावित बदलाव के बारे में अंतर्दृष्टि प्रदान करता है। तथापि, tradeआरएस को इसकी सीमाओं के बारे में पता होना चाहिए और संकेतों की पुष्टि करने और इसकी विलंबित प्रकृति और गलत संकेतों की संभावना से जुड़े जोखिमों को कम करने के लिए अन्य संकेतकों के साथ इसका उपयोग करने पर विचार करना चाहिए। आरवीआई की ताकत और कमजोरियों दोनों को समझने से मदद मिल सकती है tradeआरएस इसे अपने बाजार विश्लेषण और व्यापारिक निर्णयों में अधिक प्रभावी ढंग से नियोजित करें।